Des craintes liées à l’inflation au durcissement des politiques monétaires des banques centrales, les taux d’emprunt à long terme semblent partis pour passer d’une tendance baissière à une remontée durable. Cependant, quelle conséquence pour les prêts accordés aux particuliers ?C’est la fin de l’argent gratuit pour les Etats

Depuis plusieurs semaines, les taux d’intérêt à long terme, c’est-à-dire, des taux des obligations d’Etat à échéance d’environ 10 ans, remontent progressivement en Europe, mais aussi aux USA. Certes, le mouvement reste pour le moment contenu, mais force est de constater que la longue tendance baissière des taux à long terme est désormais révolue et qu’une nouvelle période haussière est en train de débuter.

Symbole de grand changement de tendance : l’Allemagne a cessé d’emprunter à taux négatif mi-janvier 2018, il s’agit d’une première depuis environ 3 ans. Début janvier, c’était aussi le cas pour l’Etat Suisse. Ainsi, ce mouvement qui a commencé en fin d’année dernière dans le pays de l’Oncle Sam, touche maintenant le vieux continent. Ainsi, c’est presque la fin de dix ans de taux d’emprunt à long terme quasi-gratuits.

Par ailleurs, il faut savoir que cela pourrait être aussi la fin d’un âge d’or pour les investisseurs en obligations (ceux qui optent pour les titres de créances émises par un Etat ou une entreprise) et pour les investisseurs en actions (ceux qui optent pour les valeurs négociées en Bourse), puisqu’un redressement des taux d’intérêt à long terme signifie aussi, en théorie, des multiples valorisations moins importantes.

Pourquoi les taux à long terme se redressent-ils maintenant ?

La remontée des taux d’intérêt à long terme caractérisée par la fin de l’argent gratuit pour les Etats et même pour certains investisseurs peut avoir des causes diverses et variées. D’abord, les futures baisses d’impôts qui se profilent aux USA (du fait de la politique fiscale de l’administration Trump) devraient creuser davantage le déficit des Etats-Unis. Cela contraint, d’une manière, la réserve fédérale Américaine (FED) à rehausser ses taux.

Ensuite, la hausse du nombre d’émission obligatoire des USA et les multiples signes de désintérêt de la Chine pour ces titres Américains font peser l’incertitude du côté des investisseurs (en obligations et en actions). En fait, une offre importante d’obligations et une demande moins forte se traduit généralement par des taux d’intérêt plus importants.

Enfin, les inquiétudes et les incertitudes persistantes et régulières au sujet de l’arrêt progressif des politiques monétaires très favorables des banques centrales qui ont fortement contribué à la longue tendance baissière des taux d’intérêt à long terme, favorisent aussi l’incertitude sur le marché et la hausse des taux des obligations d’Etat.

A savoir que la reprise économique mondiale et le hausse de l’inflation synchronisée accentuent aussi au mouvement progressif de la remontée des obligations d’Etat à échéance d’environ 10 ans.

Quelle conséquence pour nos crédits ?

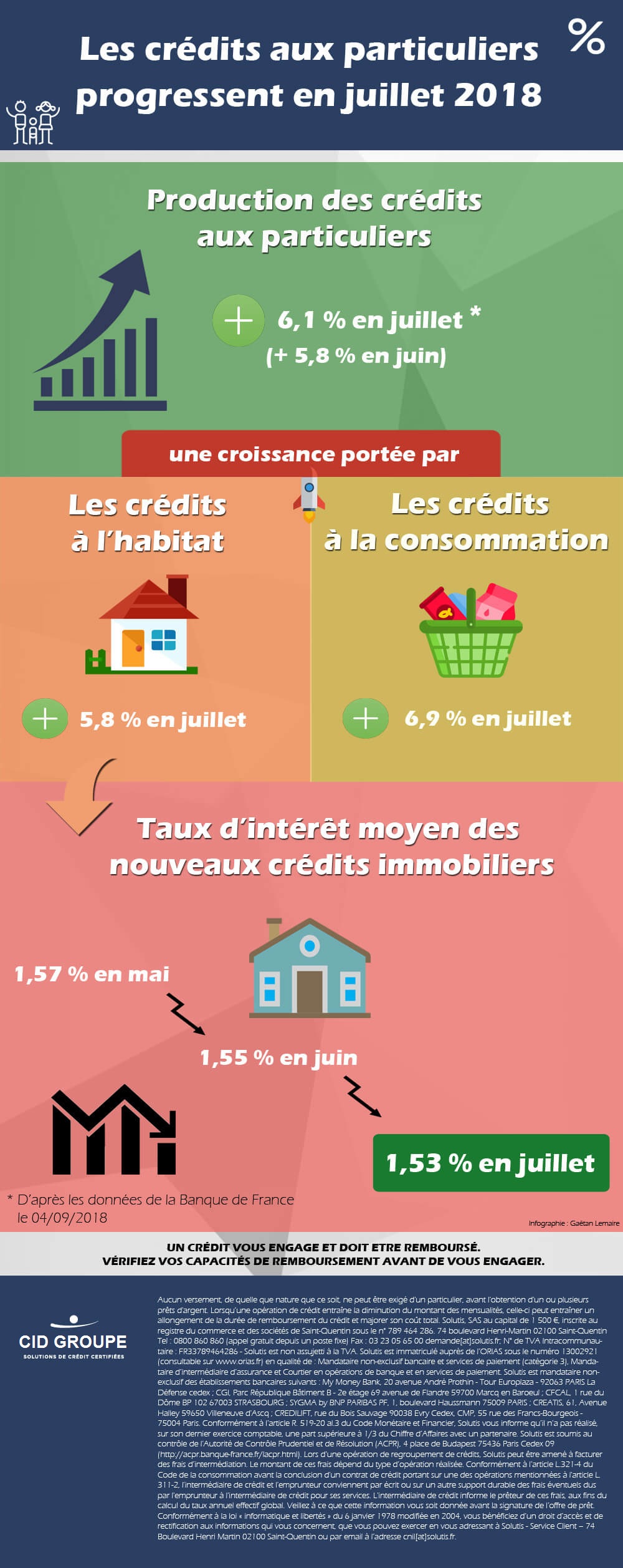

Si l’âge d’or l’agent quasi-gratuit pour les Etats et pour certains investisseurs est en train de finir, cela pourrait être le cas aussi pour les particuliers souhaitant financer un bien ou un service à crédit. En d’autres termes, les particuliers se doivent d’attendre à payer un peu plus cher leur crédit immobilier et leur prêt à la consommation.

Pour les prêts à l’habitat, y compris les rachats de crédit immobilier, il faut savoir que s’ils dépendent souvent des politiques et objectifs commerciaux des établissements bancaires, ces financements restent très sensibles à l’évolution des taux d’intérêt à long terme, notamment ceux des obligations assimilables du trésor à 10 ans (OAT 10 ans). De ce fait, les taux des crédits immobiliers pourraient, eux aussi, durablement progresser.

La remontée des taux à long terme qui est considérée par certains économistes comme un phénomène mondial pourrait aussi impacter les prêts accordés aux entreprises. Certes, ce changement de tendance n’est pas une bonne nouvelle pour les Etats Européens surendettés, mais il faut savoir que la Banque centrale Européenne adaptera sa politique monétaire pour que ce mouvement soit très progressif.